안녕하세요! 오늘은 고배당주로 유명한 AT&T(티커 : T) 주식을 리뷰해 보고 그 위험요소도 같이 알아보겠습니다.

목차

- 기업 소개

- 기술적 분석

- 배당

- 주가 전망

- 위험요소 & 종합

1. 기업 소개

우리나라의 이동통신업계를 보면 SKT, LG U+ 그리고 KT의 3강 체제가 이루어져 있습니다. 미국에는 조금 더 많은 수의 이동통신사가 존재하는데요, 그중에서 특히 AT&T, T-Mobile, 그리고 Verizon의 3개 사가 시장 점유율 선두를 지키고 있습니다.

기본적으로 AT&T는 이동 통신사로서 AT&T 모빌리티 플랫폼으로 미국에서 이동통신서비스를 제공합니다. 2014년부터는 AT&T 파이버라는 기가 인터넷 서비스 역시 제공하며 또한 2018년에는 타임 워너사를 인수하는 등 미디어 쪽에도 진출하여 사업을 다각화하려는 모습을 보이고 있습니다.

또한 미국에서는 회사에서 은퇴를 하고 노후대비용으로 AT&T 주식을 모은다는 말이 있는 만큼 고배당주로 유명합니다. 현재는 연 4회(2월, 5월, 8월, 11월)에 약 8%의 분기배당을 지급하고 있습니다.

2. 기술적 분석

사실 주가만 보면 AT&T는 이상적인 선택지가 아닙니다.

지난 5년간 AT&T의 그래프를 본다면 정말 우하향의 정석이 무엇인지를 보여준다고 할 수 있는데요, 2019년 초부터 어느 정도 반등하는가 싶었지만 2020년 코로나 사태 때 약 28%의 주가 하락을 보였습니다. 이때 이후 긴축 완화 정책으로 미국 증시가 계속 상승했지만 AT&T 주가는 오히려 횡보 후 하락하는 모습을 보이고 있습니다. 12월 초에 $22라는 연저점을 기록한 후 어느 정도 주가를 회복해 1월 7일 현재는 약 $26 정도의 주가를 보이고 있습니다. 지난 5년간은 37%, 1년간은 12% 정도 하락한 수치입니다.

AT&T의 PE값은 1월 7일 기준 202.4로 동종 통신, 미디어 업계와 비교해 보았을 때 상대적으로 높다고 볼 수 있습니다. 1월 7일 기준 202.4로, 이는 통신업계 경쟁사인 버라이즌의 10.1, 티모바일의 43.29와 비교했을 때 상당히 고평가 된 수치입니다. 또한 미디어 업계의 바이아컴 CBS, 컴캐스트, 디스커버리 및 넷플릭스 PER 값과 비교했을 때도 매우 높습니다.

| P/E 값 (2022년 1월 7일 기준) | |

| AT&T (T) | 202.4 |

| 버라이즌 (VZ) | 10.1 |

| 티모바일 (TMUS) | 43.29 |

| 바이아컴CBS (VIAC) | 6.4 |

| 컴캐스트 (CMCSA) | 16.29 |

| 디스커버리 (DISCA) | 13.68 |

| 넷플릭스 (NFLX) | 49.8 |

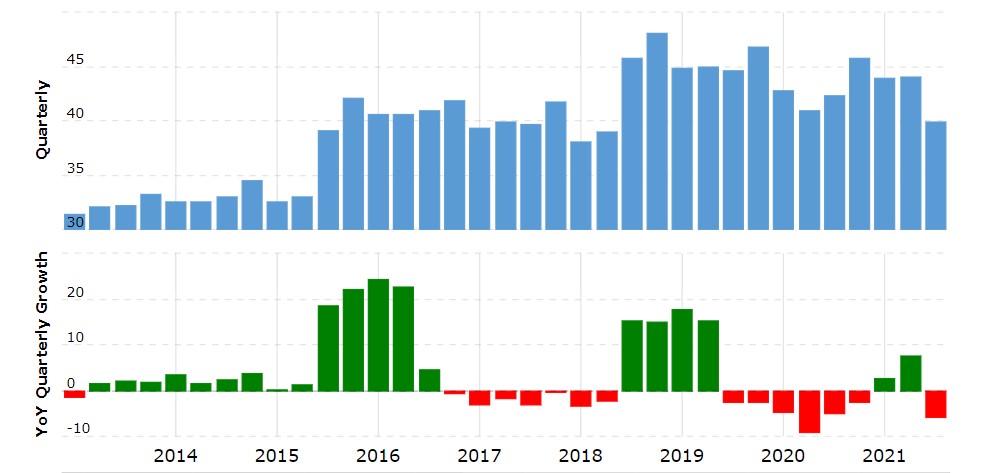

2013년부터 2022년까지 AT&T의 분기별 매출, 그리고 연도별 매출 변화율의 그래프입니다. 2015-2016년과 2019년에 약 15-25% 정도의 매출 성장을 이루었지만 최근에는 매출 성장이 둔화되는 모습을 보이고 있습니다. 오히려 2020년에는 분기별 성장률이 전년도 동일 분기와 비교해서 마이너스를 기록한 적이 있습니다. 2021년도 3분기 기준으로 분기 매출은 약 $390억을 기록하고 있습니다.

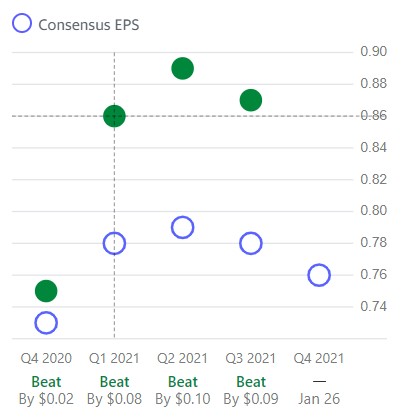

다행스러운 점은 최근에는 지속적인 어닝 서프라이즈를 기록하고 있다는 점인데요, 아래 그래프를 보시면 지난 4분기 연속으로 컨센서스 EPS를 상회하는 주당순이익을 보여주고 있다는 점을 알 수 있습니다.

3. 주가 전망

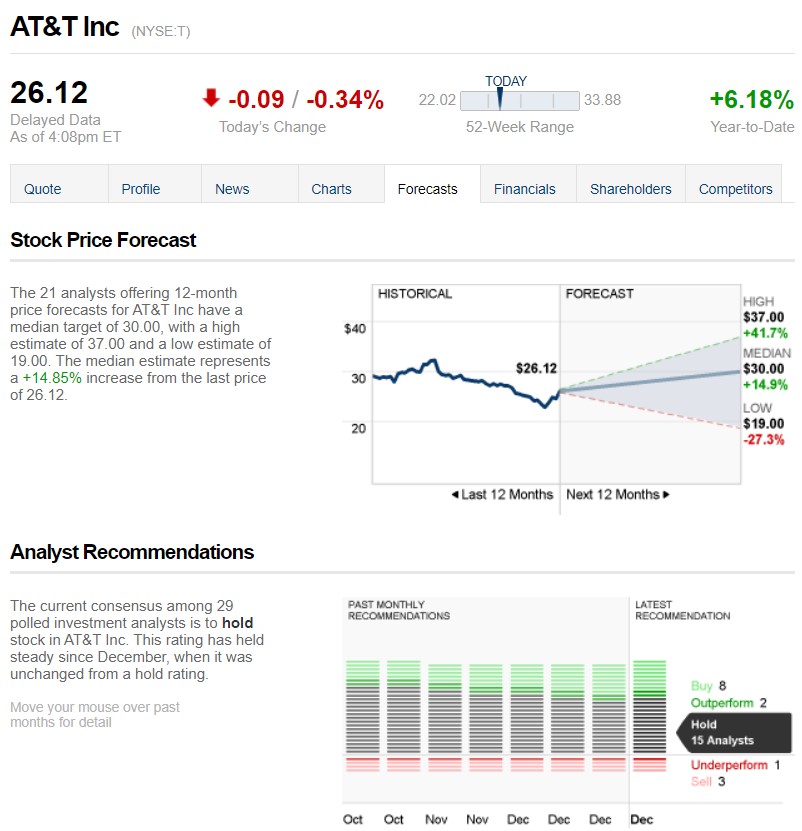

CNN Business에 따르면 AT&T주식을 커버링 하는 21명의 애널리스트들의 평균 예상 주가는 약 $30으로, 이는 1월 7일 기준 현재 가격인 $26.12에서 약 14.9%의 상승여력이 있음을 의미합니다. 최고가는 $37로 약 41.7%의 상승 가능성을 나타내며 최저가는 $19로 현재가에서 약 27.3%의 하락이 가능함을 나타냅니다.

주식 등급 평가는 29명의 애널리스트 중 8명이 매수(Buy), 2명이 아웃퍼폼(Outperform), 15명이 중립(Hold), 1명이 언더퍼폼(Underperform), 그리고 3명이 매도(Sell)입니다. 전반적으로 AT&T에 대해 중립적인 시각을 가지고 있고 일단 현재 상태를 유지하는 의견이 다수 나왔습니다.

4. 배당

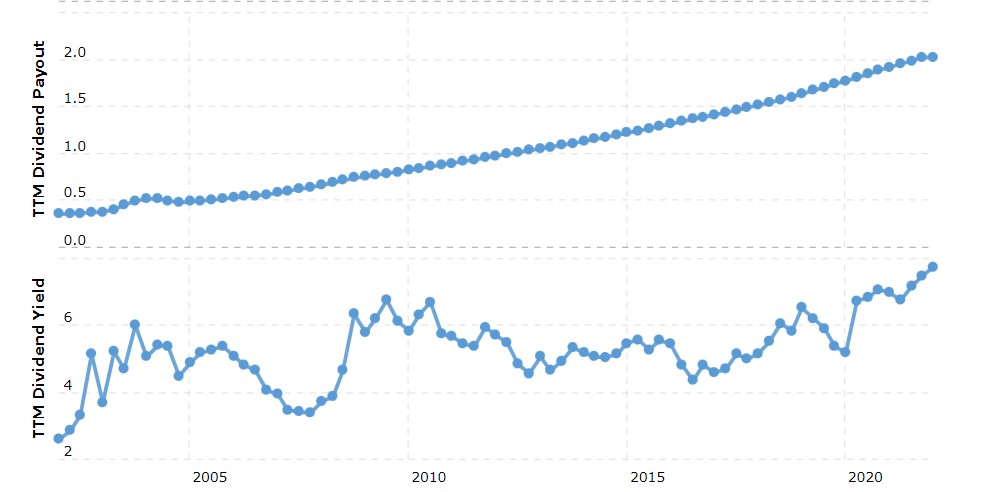

아마 AT&T를 매수하신 분 대다수가 관심을 가지실 부분이 바로 이 배당인데요, AT&T는 현재 2월, 5월, 8월, 11월에 분기배당을 실시하고 있습니다. 배당률은 1월 7일 기준으로 주당 0.52불, 약 8.2%의 배당을 지급하고 있습니다. 주당배당률이 5%만 되어도 배당률이 높다고 볼 수 있는데 8%가 넘는 배당률은 배당주로서는 아주 만족스러운 부분이라고 볼 수 있습니다. 사실 AT&T는 배당을 무려 36년째 지속적으로 늘려오고 있는 배당 귀족(Dividend Aristocrat)에 속합니다. 그런만큼 지속적인 배당을 주는 데 있어서 어느 정도 안정성이 있다고 볼 수 있는데요, 문제는 2022년 중반기에 배당을 삭감할 거라는 점입니다. 이 점은 아래 위험요소 대목에서 다루어 보겠습니다.

지난 20년간의 AT&T 배당률 그래프를 보면 연간 배당금은 지속적으로 성장하는 모습이 보입니다. 현재는 주당 연간 약 $2.08의 배당금을 지급하고 있으며 배당률의 그래프를 보면 2016년을 기점으로 지속적으로 상승하는 모습을 보입니다. 하지만 이는 단순 배당금의 성장 말고도 주가의 하락도 포함된 그래프기 때문에 유의하셔야 합니다.

5. 위험요소 & 평가

배당주를 고르는데 있어서 가장 중요한 점은 해당 기업이 지속적으로 배당을 지급할 수 있는지 여부입니다. AT&T는 지난 36년 동안 꾸준히 배당금을 성장시켜온 좋은 배당기업이었습니다. 하지만 지난 2021년 중순, AT&T는 2022년 중순 배당금을 대폭 삭감할 것이라고 발표하였습니다. AT&T는 자회사인 워너미디어와 케이블 TV 사업자인 디스커버리를 통합시켰는데 이 과정에서 두회사의 적자 모두 감당하게 되었고 이에 따라 회사의 재무구조 개선이 필요하다는 것입니다. 2021년 하반기 지속적인 주가 폭락의 이유는 바로 이 배당금 삭감이라는 이슈가 있었기 때문인데요, 솔직히 지금은 고배당을 노리고 매수를 해도 문제가 없으나 배당금이 대폭 삭감되고도 AT&T 주식이 배당주로 매수할만한 메리트가 있을지는 미지수입니다.

또한 고배당주의 공통된 문제점중 하나로 장기간에 걸친 주가 하락이 있는데요, 아무리 배당금을 높게 주어도 지속적으로 주가가 하락하는 기업에 투자해서 줄어드는 원 투자금을 보는 것은 투자자 입장에서 힘들 수도 있습니다. AT&T의 경우에는 지난 5년간 주가가 37% 하락했는데 마이크로소프트나 구글, 애플 등 다른 우량주들이 약 2-300% 이상의 5년 수익률을 보여주었다는 사실을 고려하면 더욱 그렇습니다. 물론 이 부분은 투자자 개인이 안정적인 배당금 지급을 우선시하면 문제가 되지 않습니다. 결국 투자자 개인의 투자성향에 따라 달라질 수 있는 평가라고 볼 수 있겠네요.

AT&T가 좋은 회사인것은 확실합니다. 꾸준히 미디어 쪽에서 사업을 확장하고 있으며, 개인적으로는 미국에서 AT&T요금제만 썼는데 버라이즌이나 티모바일 등의 회사에 비해서 커버리지 영역이 훨씬 넓었고 요금제도 마음에 들었기 때문입니다. 저로써는 애착이 가는 회사이나 투자 목적으로는 몇 가지 위험요소가 아직은 산적해 있다고 볼 수 있습니다. 회사가 망할 일을 없겠지만, 올해 중반 배당금 삭감이 완료되기 전까지는 불안정한 주가 흐름을 보일 수 있기 때문에 지금 이 시점에서 신규 진입보다는 일단 관망하시는 게 더 좋을 것 같습니다 :)

'미국 주식' 카테고리의 다른 글

| 스타벅스 (SBUX) 주식 및 배당 분석 - 10년간 배당금 10배 증액! (0) | 2022.01.30 |

|---|---|

| 58년째 꾸준한 배당성장! - 코카콜라(KO) 주식 분석 / 배당금 (2) | 2022.01.23 |

| [미국주식] 구글(알파벳) 주식 분석, 주가 전망 (0) | 2021.12.27 |

| 12월 주식 매매일지 - 리얼티 인컴 5주, 구글 3주 매수 (2021. 12. 23) (4) | 2021.12.25 |

| 2022년 최고의 예상 주식 종목은? - 애플(APPL)분석과 애플 주가전망 (0) | 2021.12.16 |

댓글